移動平均線とは、一定期間の価格から平均の値を計算して、その値をつなげることで値動きを表したものです。テクニカル分析の中で最も人気が高く、基本的な分析手法です。設定した期間(分足、時間足、日足等)の終値から計算するもので、時間の経過(ローソク足ならローソク足1本分)と共に平均線も更新されます。設定期間ごとの平均値を認識できることで、現在の価格が過去の価格と比較して高いのか安いのかを認識することが可能です。また、移動平均線は多くの投資家が見ている指標なので、売買ポイントになりえます。

移動平均線の活用方法において先に結論を述べると、移動平均線は「現在価格が設定期間の平均値より高いのか安いのか」を教えてくれることで、売買の根拠となる目線を提供してくれます。この記事ではまず移動平均線の計算方法をはじめとした基礎知識を解説します。移動平均線の応用編については「グランビルの法則」にて解説していますので、是非ご覧下さい。(⇒グランビルの法則)

Contents

移動平均線の概要について

移動平均線とは

移動平均線とは、一定期間における「終値」の平均です。例えば日足で5期間の移動平均線とは、1日目から5日目までの終値を5で割って求めます。これは普通の平均を求める計算と同じです。6日目になったら1日目を外し、2日目から6日目までの平均を計算します。設定した期間の終値の平均値を計算するため、チャートのローソク足が増えるごとに、計算で使用するローソク足が移動します。時間の経過と共に計算の対象となる範囲が移動することから、「移動平均線」と呼ばれています。

よく、日足で5期間の移動平均線を「5日移動平均線」と言う人がいます。これ自体に間違いはありません。しかしyoutubeで様々な動画解説を見ていると、稀に15分足で5期間に設定した移動平均線のことを「5日移動平均線」と解説している人がいます。これは間違いです。15分足に5期間で設定した移動平均線は「15分足5期間の移動平均線」であって「5日移動平均線」ではありません。間違いを防ぐため、当サイトでは移動平均線のことを「○足○○期間移動平均線、または15分足5期間MA(MA:Moving Average)」と表記します。

[補足]5日移動平均線(日足5期間MA)は、15分足に表示させるなら、5期間MAではなく480期間MAに相当します。(15分足480期間=1時間足120期間=日足5期間)移動平均線の計算方法

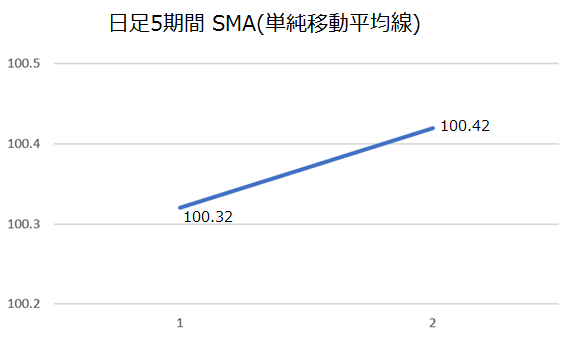

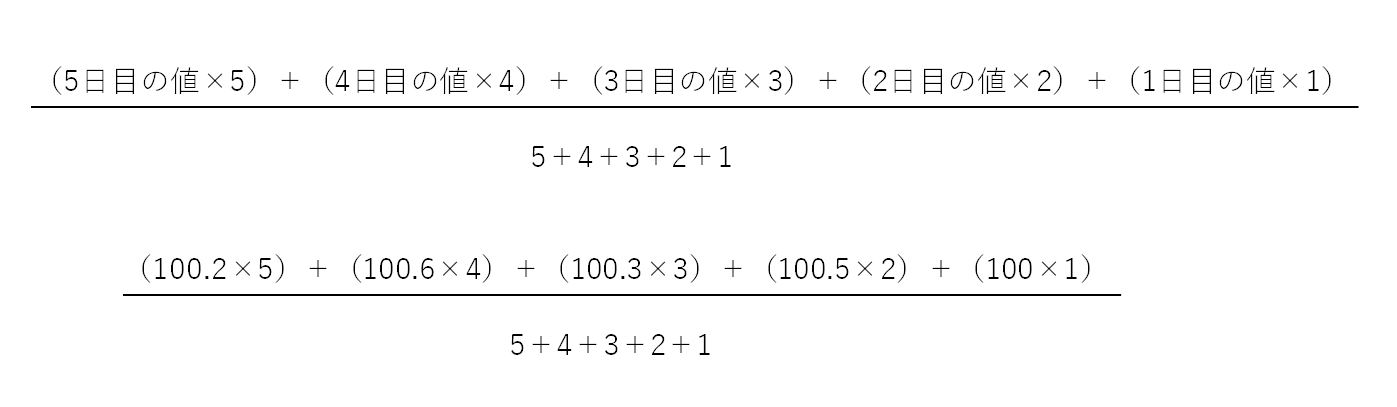

それでは、移動平均線の計算方法について具体的に見ていきましょう。ここでは、最も基本的な「単純移動平均線」で考えます。単純移動平均線とは、一定期間の終値の平均価格を線でつないだものです。たとえば、ドル円のレートが以下のような値だったとします。

移動平均線は、確定したローソク足含めた過去の平均を算出します。たとえば日足5期間の移動平均線の場合、1日目から5日目までの終値の平均値を計算することになります。

(100円+100.5円+100.3円+100.6円+100.2円)÷5=100.32円

その次に、2日目から6日目までの終値の平均値を計算します。

(100.5円+100.3円+100.6円+100.2円+100.5円)= 100.42円

100.32円と100.42円をつなぐと線ができます。これが「移動平均線」です。

この場合、日足5期間の移動平均線が上向いていると判断できます。 FX の市場が動いている5営業日は一週間なので、「直近の一週間の値動きは上昇傾向にある」と判断できるます。

移動平均線の設定期間には何を選択するのかについては様々な考えがありますが、多くのトレーダーは短期5~20、中期20~100、長期100~300前後が多いように感じます。今回の計算例は日足5期間を使用しましたが、15分足や1時間足でも考え方は同じです。

移動平均線に種類について

移動平均線には大きく分けて3種類があります。

SMA(単純移動平均線)

先ほど計算したのが「単純移動平均線」です。英語ではSimple Moving Average(SMA)と呼びます。単純移動平均線は一定期間の終値の平均値を計算したもので、最もポピュラーな移動平均線です。

EMA(指数平滑移動平均線)

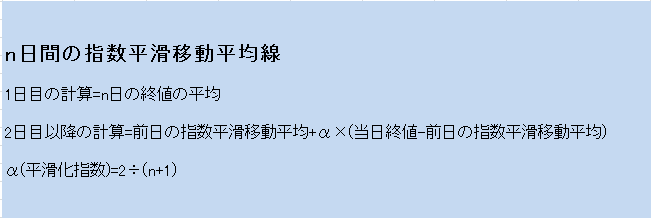

EMAは「Exponentially smoothed Moving Average」の略で、指数平滑移動平均線のことです。EMAは係数の減衰が指数関数的になるように調整したもので、最近の価格に比重を置き、過去の価格になればなるほど比重を軽くして平均値を決定します。減衰の度合いは平滑化係数と呼ばれ、0より大きく1より小さい値を取り、一般的に2÷(N+1)で計算します。

指数平滑移動平均線の計算式は、次の通りです。

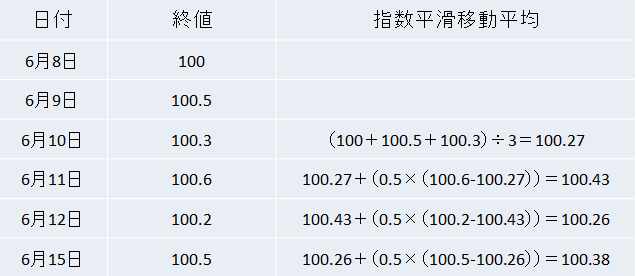

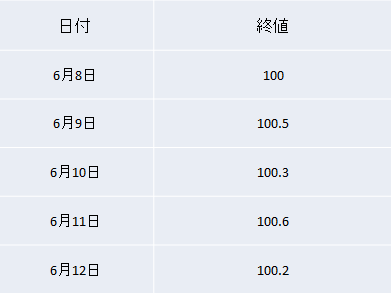

では、具体例を挙げて実際に計算してみます。6/8から6日間の日足データを用いて、3期間の指数平滑移動平均を求めます。

1日目(6月10日)は3日間の平均を求めます。そして、2日目(6月11日以降)は、「2日目以降の計算=前日の指数平滑移動平均+α×(当日終値-前日の指数平滑移動平均)」の計算式を利用して計算します。

指数平滑移動平均線の基本的な使い方は、単純移動平均線と同じです。ただ、直近の価格に比重が置かれているので、単純移動平均よりも相場の動きに早く反応します。そのためトレンドの転換を早いタイミングで確認することができます。

WMA(加重移動平均線)

WMAは「Weighted Moving Average」の略で、加重移動平均線のことです。加重移動平均線では、直近の価格ほど重要度を高くし、一定期間(n日)の平均値を算出します。例えば日足5期間の加重移動平均線の場合は、直近の価格を5倍し、その前日の価格を4倍、5日前の価格を1倍で計算した上で、その合計を日数の合計で割ります。

では、具体例を挙げて実際に計算してみます。

(501+402.4+300.9+201+100)÷15=100.35円となります。

単純移動平均線(SMA)を用いた相場分析について

移動平均線とレートの位置を比較する

為替レートの値動きは、ローソク足を見ればわかります。しかしローソク足だけでは為替レートの値動きがわかるだけで、トレンドを把握することは困難です。移動平均線はローソク足の動きを一定期間の動きとしてならし、その期間中のトレンドを示してくれます。

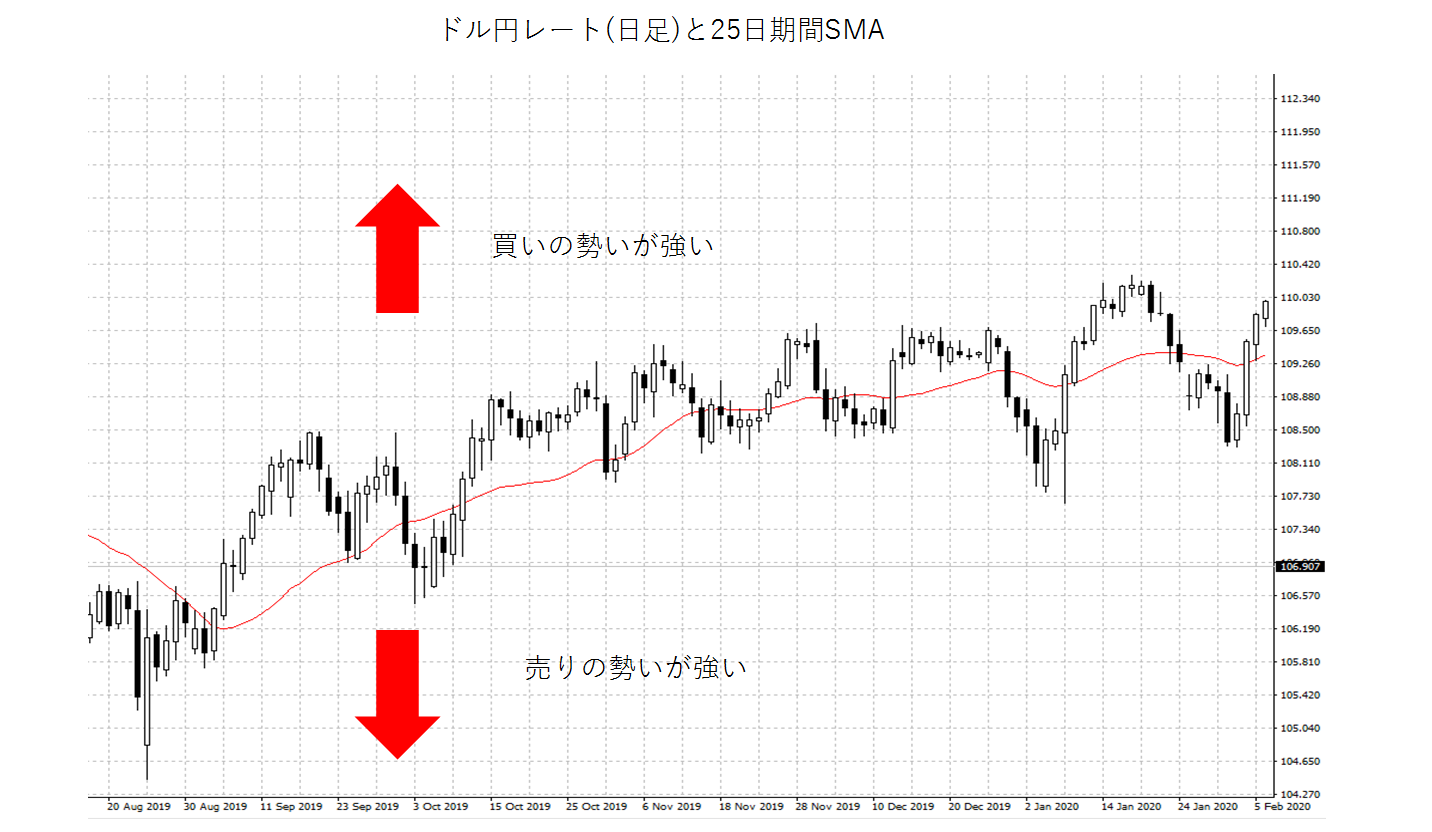

相場分析をする場合は、現在の為替レートが「移動平均線の上にあるのか、下にあるのか」を確認します。例えば、日足において25期間SMAよりドル円のレートが上にある場合、25日間の平均よりも買われていることを示しているので、短期的には買いの勢いが強いことを示していると判断できます。一方、25期間SMAよりドル円のレートが下にあった場合、ドル円は売りの勢いが強いことを示しています。以下の図は、ドル円レートの日足と25期間SMA(赤のライン)です。

移動平均線でトレンドを把握する

移動平均線は、直近の終値を計算に反映して古い値を外していくことで、直近の傾向を表わしています。そのため移動平均線の数値が大きくなっていくと、上昇傾向にあることを意味しています。上昇傾向にあるのか、または下落傾向にあるかを素早く把握できるのが移動平均線であり、ローソク足だけでは見失う恐れのあるトレンドを把握する見方を提供してくれます。

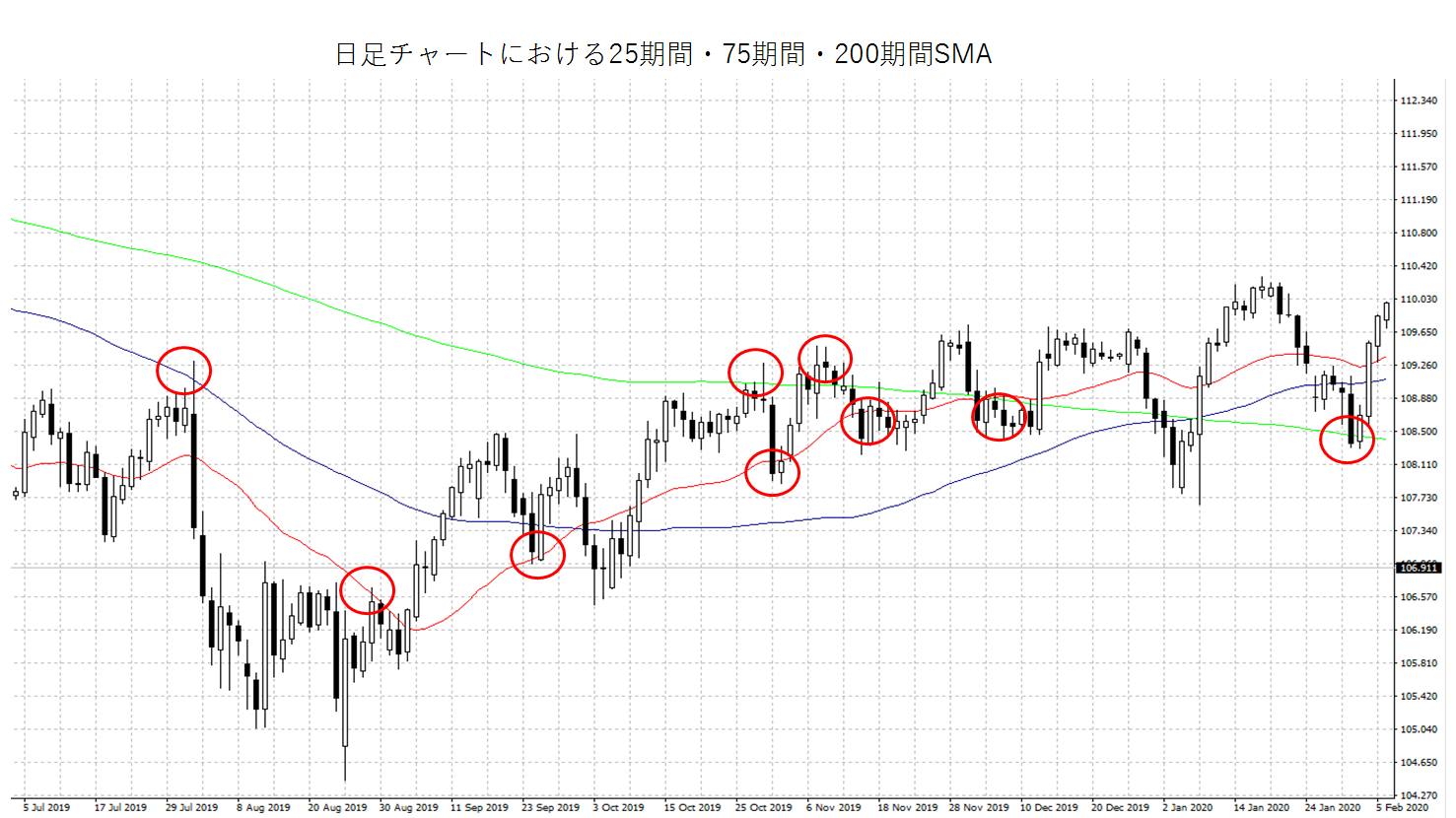

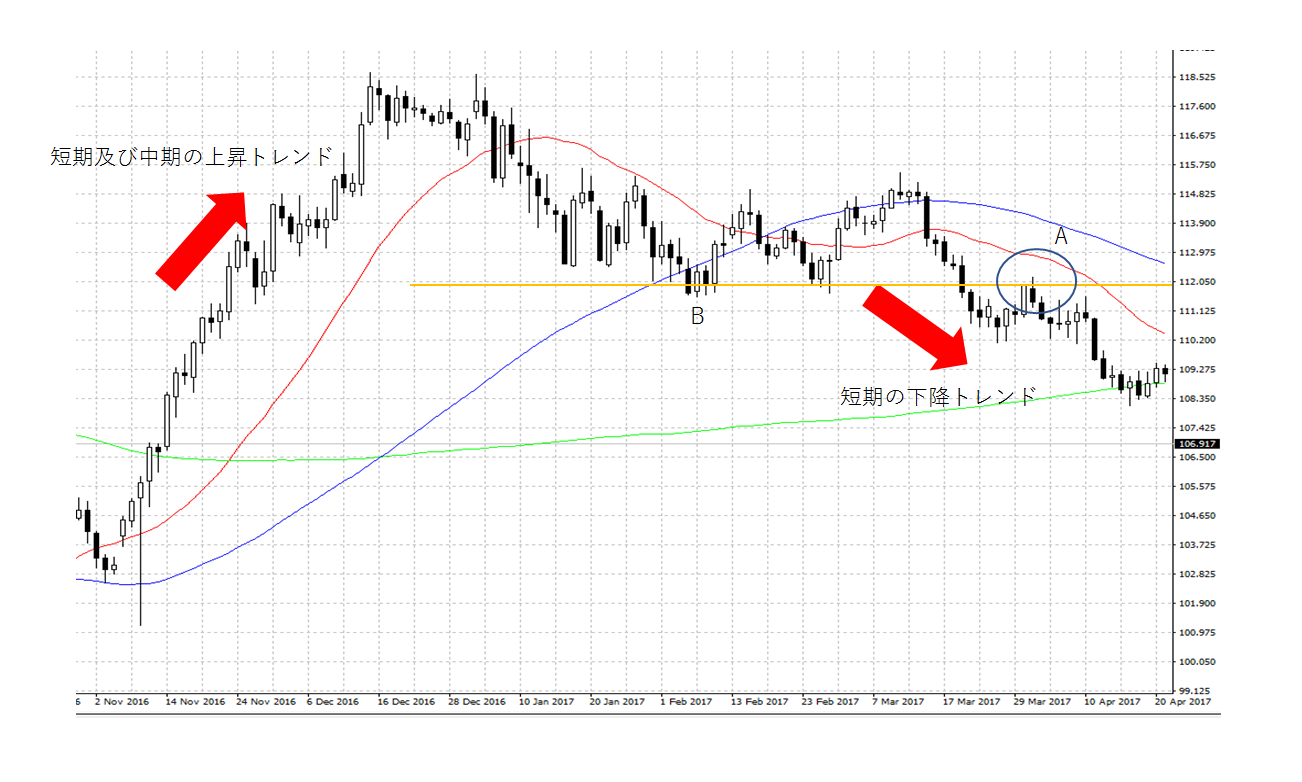

今回の説明では、短期トレンドの把握に「25期間SMA」を使用します。また、中期トレンドの把握には「75期間SMA」を使用し、長期トレンドの把握には「200期間SMA」を使用します。以下の図はドル円の日足チャートにそれぞれのSMAを表示したものです。(25期間:赤 75期間:青 200期間:黄色)

SMAが下向きであれば下降トレンド、上向きであれば上昇トレンドとして認識できます。今回の例では短期的には下降トレンドから上昇トレンドに変化し、中期的には下降トレンドが終了してレンジに変化、長期的には下降トレンドが終焉したことを示しています。また、SMAは抵抗線(レジスタンスライン)になったり、支持線(サポートライン)として機能したりするのも特徴のひとつです。この特徴については「グランビルの法則」の記事で説明しますので、是非参考にして下さい。(⇒グランビルの法則)

トレンドとレンジの判断

短期、中期、長期のSMAを表示させることで、トレンドの判定が可能です。特に「ゴールデンクロス」「デッドクロス」「パーフェクトオーダー」ではトレンドが把握しやすいので、参考にして下さい。

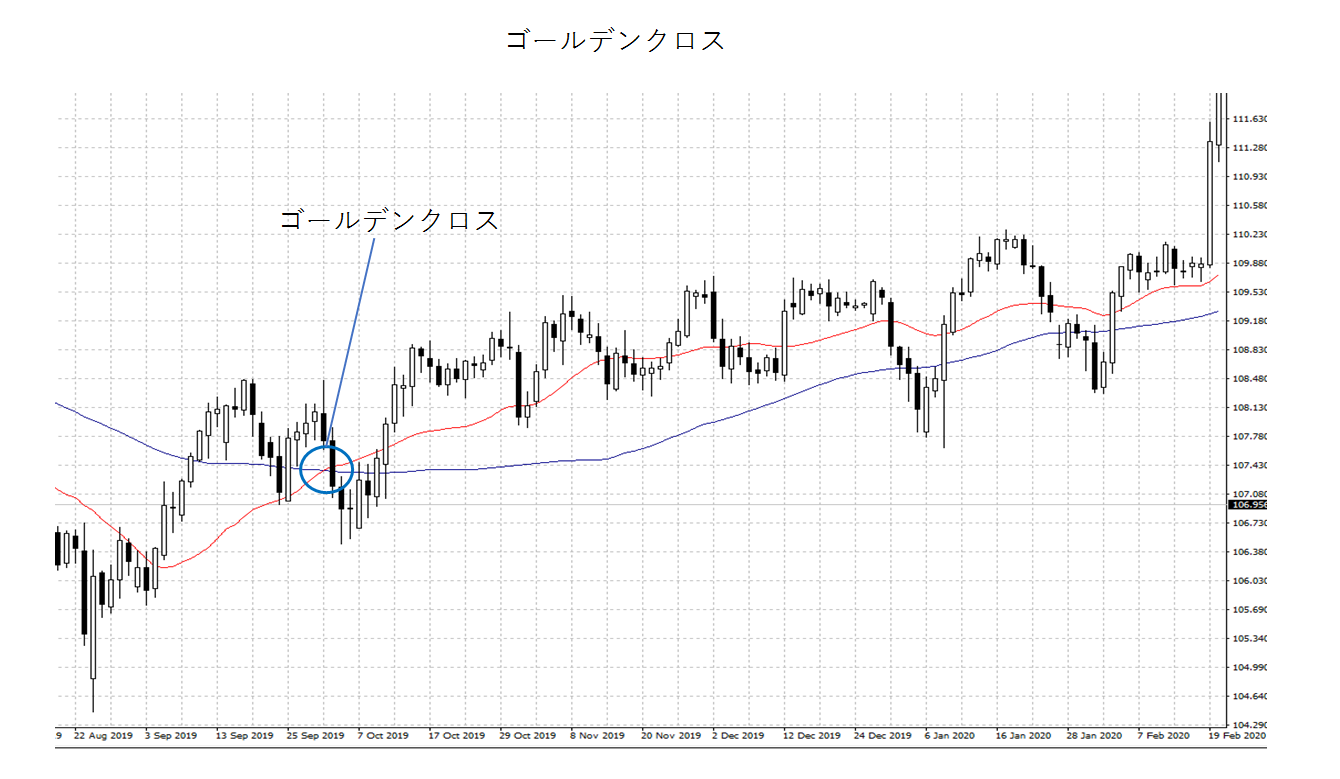

ゴールデンクロスとデッドクロス

ゴールデンクロスとは、短期の移動平均線が長期の移動平均線を下から上に突き抜けることです。直近の価格傾向が上昇に転じたとみなされるため、様々な教材において「買いのサイン」とされています。ただし、ゴールデンクロスを「買いサイン」と判断しただけで買いエントリーをするのは危険性が高いです。その理由は、短期的なレートの上昇によって、短期のSMAが中長期のSMAを下から上にクロスすることは当たり前のことだからです。ゴールデンクロスの確認は「短期SMAが中期SMAを超えたため、エントリーの目線は買い方向にしよう」というように、目線の判断に使用する方が良いと考えます。

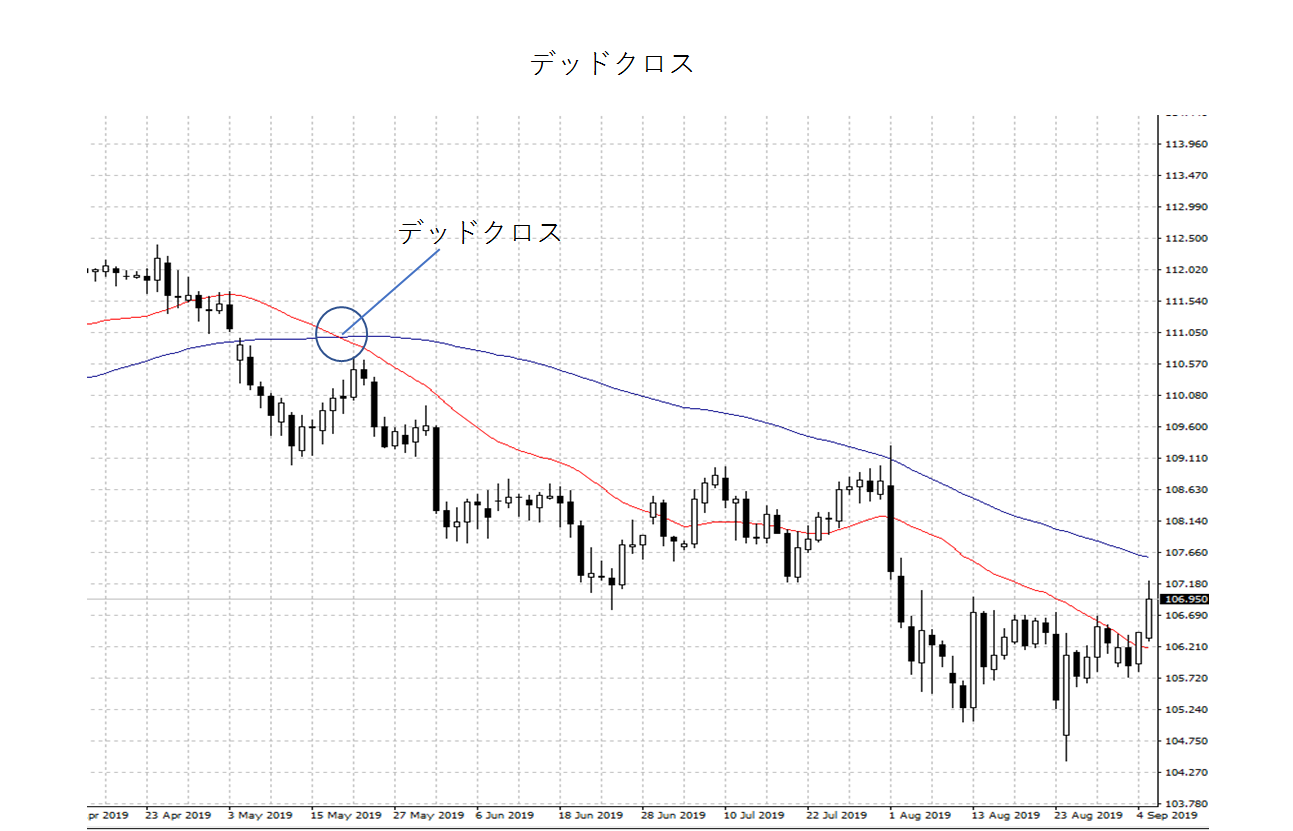

同様に、デッドクロスとは短期の移動平均線が長期の移動平均線を上から下に突き抜けることです。ゴールデンクロスの説明と同様に、単純な「売りサイン」ではなく、売り目線の判断に使用すると効果的だと考えます。

以下にゴールデンクロス及びデッドクロスの例を挙げます。(日足チャート 25期間SMA:赤 75期間SMA:青)

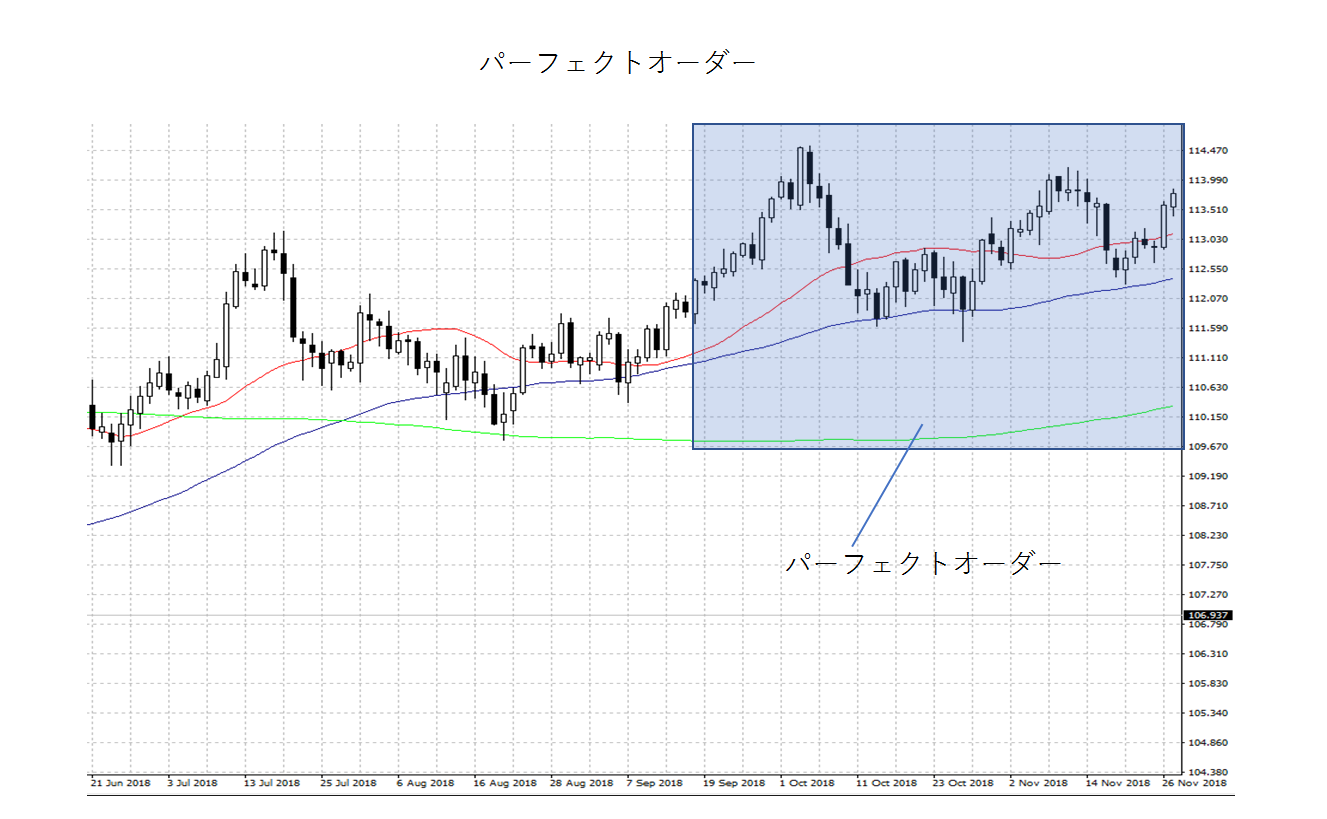

パーフェクトオーダー

パーフェクトオーダーとは、移動平均線を表したチャートで短期・中期・長期の移動平均線が同じ方向を向き、トレンドが発生している状態のことです。上昇トレンドでは、短期線が一番上、中期線が真ん中、長期線が一番下になります。

以下にパーフェクトオーダーの例を挙げます。(日足チャート 25期間SMA:赤 75期間SMA:青 200期間SMA:黄色)

パーフェクトオーダーでは短期、中期、長期の全期間において上昇トレンド(もしくは下降トレンド)になります。上の例では短期SMAと中期SMAの上昇に引っ張られる形で長期SMAも上を向き始めた段階です。全ての期間においてトレンドの方向が合うことは珍しく、明確な上昇トレンドであると判断ができます。

移動平均線を用いたトレード手法について

押し目買いと戻り売り

移動平均線は投資家の心理状況を表しているので、重要な節目になることがしばしばあります。例えば強い上昇が続いている場合、投資家の心理としては「なるべく安いところで買いたい」と考える人が増えます。そのような心理状態の場合は、移動平均線へ一度戻ってきてから再度反発して上昇する現象が見られます。その反発が起きる移動平均線の期間は、値動きの勢いが強ければ強いほど短期の移動平均線に反応します。

様々な教材において「移動平均線で反発をするため、○○期間のタッチでエントリーします」と書かれているのを目にします。しかしこの考えでトレードをすることは危険です。移動平均線はあくまで「平均」であり、レートは平均値からの「かい離」と「収束」を繰り返す特徴があります。過去チャートを見て移動平均線で反発をしているように見えたとしても、平均線へのタッチのみを根拠にしたトレードで資産を伸ばせる保障はありません。

移動平均線は、その傾きによってトレンドの判定に活用できることが最大の特徴です。そしてそのトレンド方向に沿う形で、上昇トレンドなら押し目買い、下降トレンドなら戻り売りを検討します。そして押し目買い・戻り売りのエントリーポイントは移動平均線への接触ではなく、他の要素の追加が必要となります。

短期的な上昇トレンドが下降トレンドに切り替わり、中期的な上昇トレンドが終焉を迎えたチャートを表しています。この時のAでは短期の移動平均線に反発する形でレートが下落しており、戻り売りを狙う上で重要なポイントでした。これは短期の移動平均線の反発と見えるかもしれませんが、それに追加して、中期的な上昇トレンドを終わらせる「高値切り上げに失敗した安値」であるBのラインがあります。このように移動平均線はトレンドの判定をするために活用して、ネックライン等の要素をもとにエントリーポイントを検討しましょう。

[補足]上のチャートでのAのポイントは短期的な下落を想定してのショートポイントであるという見解です。しかし長期の移動平均線がする下にあり、加えてその向きは横ばいです。そのため長期的な押し目を形成して上昇する可能性が十分にあるため、あくまでAでのショートは短期的な目線となります。移動平均線の見方に慣れると、短期・中期・長期の傾き具合によって、チャートの視界に入らない左側の部分の値動きをイメージすることができます。チャートをひと目見た時に把握できる情報量が増えるため、是非取り入れてみて下さい。

また、移動平均線については「グランビルの法則」の記事でさらに説明していますので、是非参考にして下さい。(⇒グランビルの法則)