ATRとは、「Average True Range」の略で、ボラティリティを示してくれるインジケーターです。ボラティリティとは一般的に価格の変動幅を示しており、ボラティリティが大きいと値動きの幅も大きく、ボラティリティが小さいと値動きの幅も小さくなります。ボラティリティがどのような状況であればトレード環境として適切なのかはトレーダーによって異なりますが、このATRはエントリー及び利確・損切りの根拠を提供してくれます。また、販売されているEAのロジックにATRが採用されているケースもしばしば見られ、「一定の値幅以上ではエントリーをしない」等のフィルターとして機能している場合があります。この記事では、そのATRの概要とトレードでの活用方法について解説します。

Contents

【ATR】概要説明

ATR-開発者について

開発者:J・ウェルズ・ワイルダー・ジュニア(J.Welles Wilder Jr.)

職業:テクニカルアナリスト

開発インジケーター:ATR(Average True Range),RSI(Relative Strength Index),PIVOT等

ATRは何をしてくれるのか

ボラティリティの計算ができる

有名なテクニカル指標である「RSI」、「パラボリック」を開発した「J・W・ワイルダー」氏が、相場のボラティリティ(変動率)を計測するために開発したのがATR(Average True Range)です。ATRでは「ボラティリティが高いのか、低いのか」または「ボラティリティの幅はどのくらいなのか」をグラフと数値で示してくれます。

「日足」のローソク足チャートを例にすると、True Range(真の変動幅)は、「①当日の高値と当日の安値の差」「②当日の高値と前日の安値の差」「③当日の安値と前日の高値の差」という3つの項目を計算し、「①~③の中で最も大きい数値」を採用しています。そしてこのTrue Rangeの「n日間のEMA」がATRとなります。ATRの数値が高いということは、それだけ大きく変動しているということで、ハイリターンを期待するのであれば最適な相場ということになります。逆にATRの数値が低いということは、為替レートが安定していることを示しているので、ローリスクでのトレードを好むトレーダーにとっては最適な環境となります。

ATRの計算方法

※日足チャートの場合

ATR = TR(True Range)のN日指数移動平均

※Nは一般的に14が採用されています。

TR= (当日高値-当日安値),(当日高値-前日終値),(当日安値-前日終値)の中で最大値になるもの

指数移動平均 = 前日のN日指数移動平均 + (当日TR – 前日のN日指数移動平均) ×α(平滑化係数)

※α(平滑化係数)は一般的にα=2 ÷ (N+1)が採用されています。

指数移動平均の計算例は別ページ「移動平均線とは」で解説しているため、興味があれば是非ご覧下さい。(⇒移動平均線とは)

ATRを設定する際の期間と数値の捉え方

ATRを開発したJ・W・ワイルダー氏が、ローソク足14本分の平均値を分析することを奨励しているため、基本的にATRの初期設定値は14となっています。設定値はトレーダー自身が変更することも可能ですが、開発者の推奨する設定値で利用するのが一番良いと考えます(世界中でATRを使用するトレーダーと目線を揃える狙いもあります)。また、ローソク足14本分といっても均等にするわけではありません。これは「指数平滑移動平均線」(EMA:Exponential Moving Average)の計算式を採用しているためです。EMAは単純に14回分を足して14で割るわけではなく、直近の値動きを重視して過去の値動きを軽視する仕組みになっていることから、より近い変動を反映して予測の精度を高められる仕様になっています。

ATRの分析については、相場がレンジ相場なのか、強いトレンド相場なのかによって異なります。レンジが続く中でATRの数値が高まってきた場合、これはトレンドが発生するシグナルと考えられます。こういったケースは「順張り」していくと利益を出しやすくなります。一方で、トレンドが発生しているにもかかわらずATRの数値が低くなってきた場合は、トレンドの終わりが近いと考えられ、こういったケースでは「逆張り」が有効だと考えるトレーダーが多くなる傾向にあります。

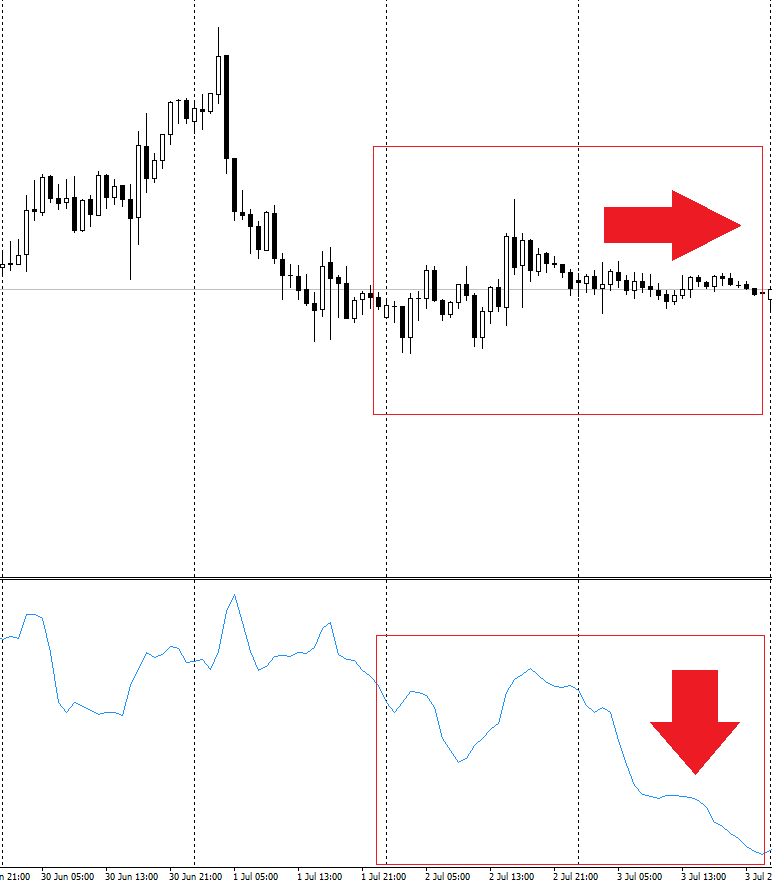

上の図は、ある日のドル円チャートです。図の右側がレンジになっており、このようなケースではATRが下を向きます。レンジの状態が継続していく中でATRも低迷が続く場合は、まだまだもみ合いが続くと考えるトレーダーが多いです。また、スワップポイント狙いで長期保有をしているトレーダーにとっては、このような変動の少ない相場は好都合であるかもしれません。また、ボラティリティが高い状態を得意とするトレーダーであれば、ATRの低下を把握してトレードを見送る選択も可能となります。

ATRの使用方法について

ATRの設定方法について

MT4チャートにおいて、ATRは「挿入」→「インディケータ」→「オシレーター」→「Average True Range」を選択すると、使用可能となります。

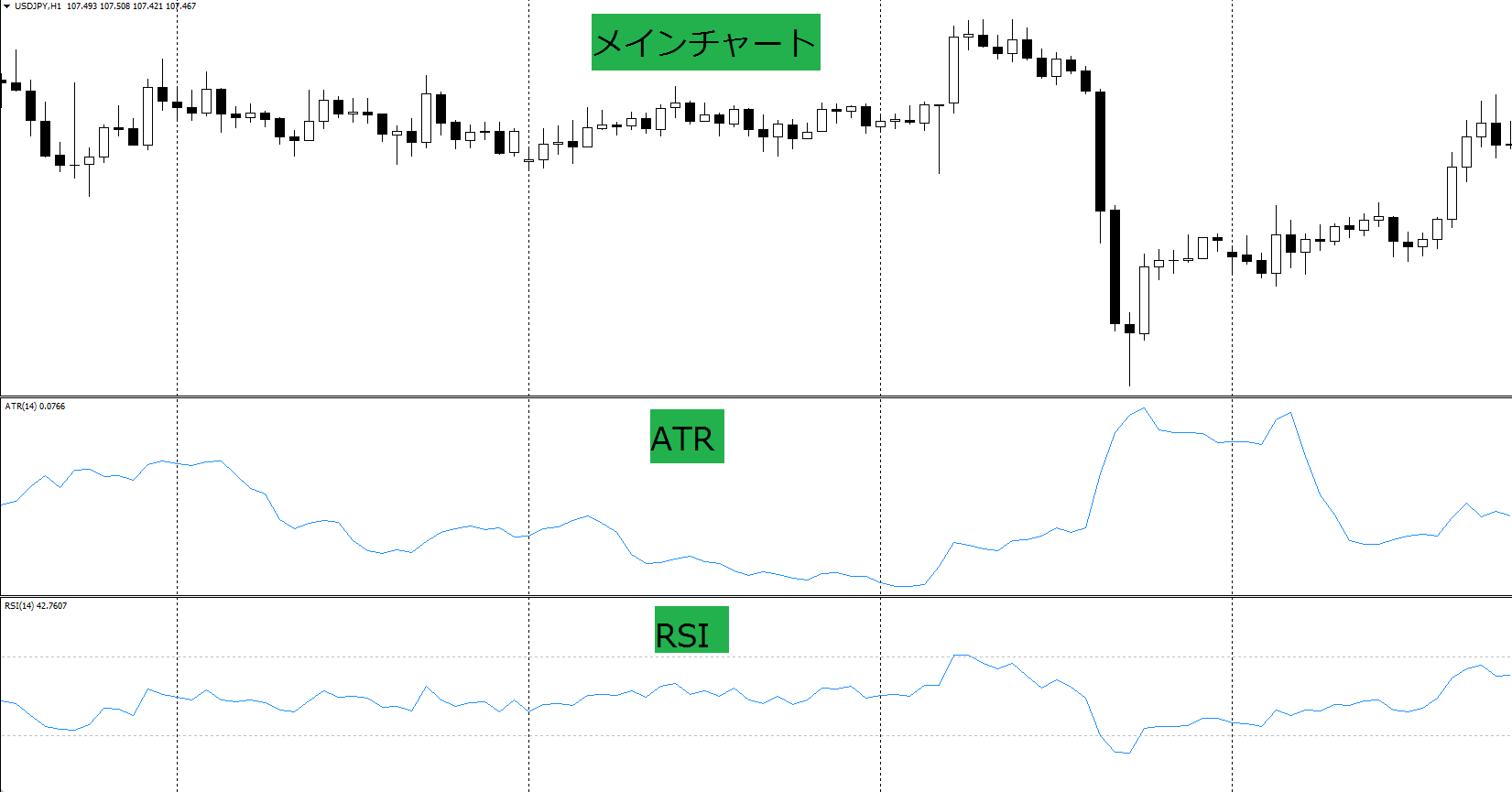

テクニカル指標となるインジケーターは、ボリンジャーバンドや一目均衡表のようにメインチャートに重なって表示されるものと、RSIやMACDのようにサブチャートに表示されるものに分かれます。ATRはサブチャートに表示されるインジケーターで、パッと見るとRSIとあまり変わりません。そのためしばしばRSIとATRを見勘違えるトレーダーが見受けられます。しかしATRは「チャートが上昇していても、変動幅が小さいとATRは下落する」という現象が起こります。「ATRが上昇いたから買おう!」と思っても、メインチャートを確認すると、実はそれは下落トレンドが強まっているのかもしれません。ATRは為替レートの上昇や下落についてはまったく示さないため、注意が必要です。

ATRが上下の方向を示さない弱点を補えるように、他のインジケーターと併用することが推奨されています。併用するインジケーターはトレーダーによって様々です。仮にRSIも表示させると、メインチャートの下にATR用のサブチャート、RSI用のサブチャートが表示されます。ATRとRSIがひとつのチャート上で混在することはないため、まったく問題なく複数のインジケーターを起動できます。

ATRは利確・損切りの判断材料になる

実際にATRを起動すると、サブチャートの左上に数値が表示されます(上の図では「ATR(14)0.5321」)。14は期間設定値を表しているためローソク足14本分を示しますが、重要なポイントはその後に示されている数値です。今回は「0.5321」となっており、これは変動の平均幅が0.5321であることを示します。0.5321は円単位のため、pips単位に変換すると「51.5pips」となります。そのため現状の為替レートから51.5pips上昇、もしくは下落するかという値幅での動きになることが予測できます。この値幅の中で注文を入れていくのがATRの利用方法として良く見られる手法であり、上昇トレンドであれば安値でロングの指値注文を入れ、高値で利益確定の決済注文を入れるトレーダーもいます。

ATRを使用した損小利大トレードの1例

ATRを3倍した値幅で利益確定し、ATRそのままの値幅で損切りするというロジック

例:1ドル/107.5円で買いポジションを保有して、やや強い上昇トレンド(ATR=0.515)が発生いている場合

・107.500-0.515=106.985円でストップロス(損切りの逆指値)

・107.500+0.515×3=109.045円で利益確定の指値注文

上記は例ですが、ATRは多くのトレーダーの決済ロジックに取り入れられています。また、EAにおいても決済ロジックとして採用されてるものも多く、人気の高いインジケーターとなっています。

ATRのまとめ

ATRはあくまでも指数平滑移動平均のため、それ以上変動することもあれば、そこまで変動しないということもあり得ます。ATRは直近のボラティリティから利益確定や損切りの目安を提供してくれるテクニカル指標です。裁量トレードにおいて十分な情報を提供してくれますが、EAのロジックとしてフィルター機能や決済機能として役に立つ可能性があります。テクニカル分析は大勢のトレーダーが節目として考えている為替レートを見抜くことが大切であるため、大勢が使用しているATRには優位性があると考えられます。有効活用すれば、これまでよりも勝率と収益が上がる可能性も充分にあるため、是非使用してみてください。